- 不動産を含む遺産は遺言書または遺産分割協議により相続先を決定する

- 不動産を相続したら登記手続きが必要(法律上の義務はない)

- 相続した不動産は適切に管理しないとペナルティを受ける可能性も

相続財産に不動産が含まれているときは、その不動産を誰が受け継ぐのかを決定し、正しく手続きする必要があります。

さらに不動産は相続して終わりではなく、承継者には一定の役割と責任が発生します。不動産を相続する際には相続後のことも考えておかなければいけません。

今回は不動産の相続手続きの方法と、相続人がその後に行わなければいけない責務について解説します。

不動産を相続するときの流れ

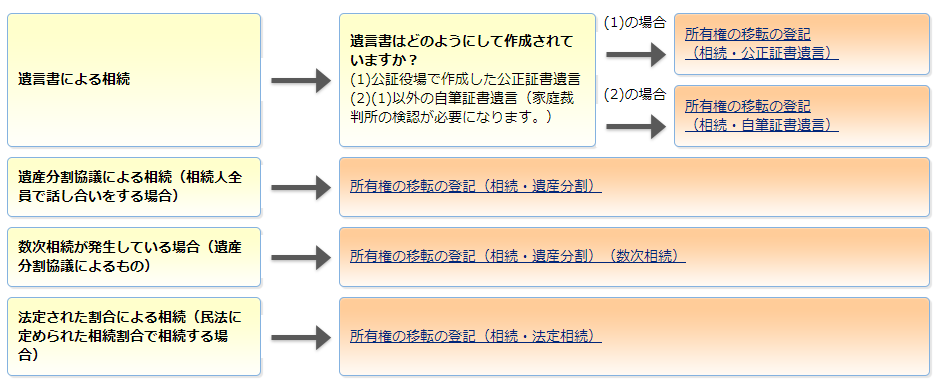

相続が発生したら、まずは相続財産となる不動産(土地・建物・マンション)を相続人の中の誰が相続するかを決定します。

画像引用:法務局|不動産の所有者が亡くなった

以下からは「遺言書がある場合」と「遺言書がない場合」に分けて相続先の決定方法を確認しましょう。

遺言書がある場合

被相続人が遺言書を書き残していた際には、基本的にはその遺言内容が優先されます。

不動産の相続先についても遺言書で指定された人物が相続権利を得ます。ただし不動産の評価額によっては他の相続人の遺留分(法律上の取り分)を侵害する可能性もありますので注意してください。

遺言書がない場合

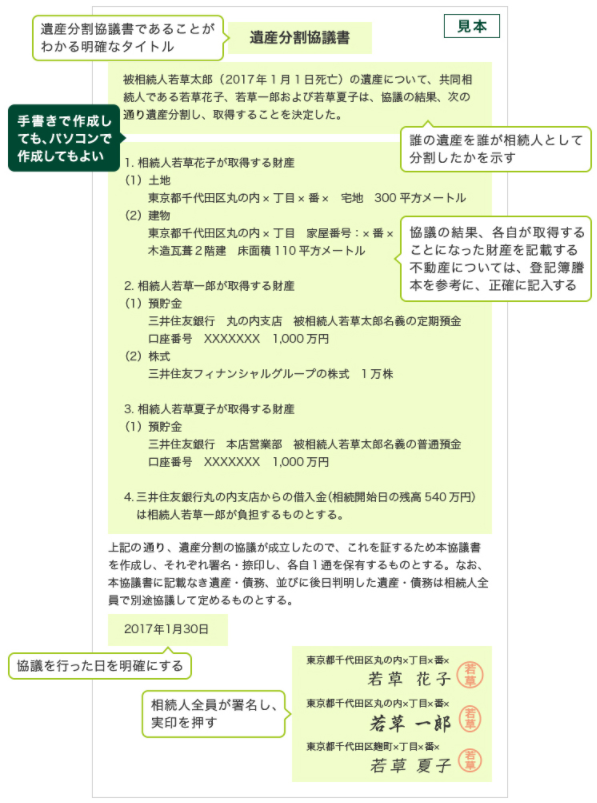

被相続人が遺言書を書き残していない場合は、法定相続人が話し合いをして不動産を含むすべての相続財産の相続先を決定します。これを遺産分割協議と呼びます。

遺産分割協議により決定した事項は、以下のような遺産分割協議書に書き残します。

画像引用:三井住友銀行|遺産分割協議

遺産分割協議書の作成は法律上必須ではないものの、相続された不動産の登記変更手続きの際に提出が必要ですので、相続財産に不動産が含まれているときには必ず作成してください。

不動産を相続したら登記が必要

遺言書や遺産分割協議により不動産の相続先が決定したら、その次に行う作業が登記手続きです。

名義変更の登記をしないと、不動産の権利はいつまでたっても相続人のものにはなりません。他の相続人あるいは第三者により権利を侵害される可能性があり、トラブルの原因にもなります。

また名義変更が済んでいない不動産は売却できず、土地活用もできません。

不動産の変更登記は法律上の義務ではないものの、上記の理由により必須事項だとご認識ください。

申請先

不動産の相続登記(所有権移転登記)は、相続対象となった土地の地域を管轄する法務局に申請します。

以下のリンクから日本全国の管轄法務局を調べることができますが、法務局の管轄区域は不動産登記と商業・法人登記で異なる場合があるため、必ず不動産登記管轄区域の方を確認してください。

なお登記申請は郵送でも行うことができます。

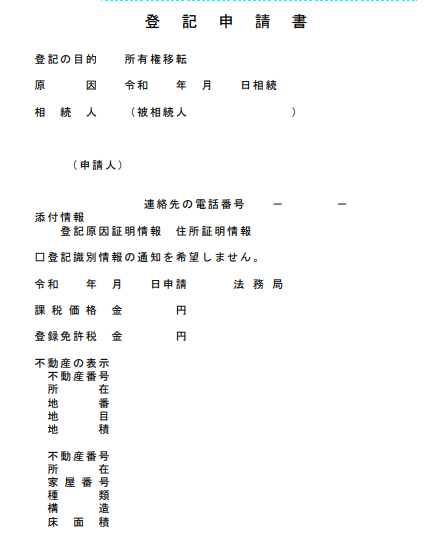

登記申請書

法務局に提出する登記申請書は以下のような様式です。

上記画像は遺言書や遺産分割協議によらず法定相続にのっとって不動産が相続されたケースでの申請書様式です。

他の方法により相続先が決定した場合には、以下リンクより該当する様式を見つけて使用してください。

その他の必要書類

登記申請書以外で提出が必要になるのは以下のような書類です。

- 被相続人の証明書類(登記簿謄本など)

- 相続人全員の証明書類(登記簿謄本・印鑑証明書など)

- 相続の証明書類(遺言書・遺産分割協議書など)

- 代理人の証明書類(委任状)

上記は相続状況により要不要や原本・コピーの可否が変わりますので、詳しくは管轄の法務局に問い合わせるか、依頼した代理人の指示に従ってください。

不動産相続登記にはマイナンバーは不要

2015年(平成27年)よりマイナンバー制度が開始され、各行政手続きのオンライン申請などにも活用され始めていますが、まだ不動産登記の手続きではマイナンバーを利用できません。

そのため上記の添付書類を用意する際には、マイナンバーが記載されていない書類にしないといけません。

住民票の写しなど一部の書類にはマイナンバーが入っている可能性があり、マイナンバー入りの書類は受け付けられないため注意が必要です。

不動産の相続にかかる費用

不動産を相続したときには以下の費用が発生します。

登録免許税

法務局で登記手続きの際に納付する税金です。現金支払いではなく収入印紙を登記申請書に貼り付け納付します。

《登録免許税の計算方法》

課税標準額 × 税率 = 登録免許税額

課税標準額の算定方法や税率は不動産の種類や立地等により異なります。

なお2018年の税制改正に伴い、2021年3月までの相続登記については一部登録免許税が免税されています。

該当するケースの不動産は速やかに適用を受けて登記を完了することをおすすめします。

相続税

不動産を含むすべての相続財産に対して課せられる税金です。相続開始後10ヶ月以内に申告納税する義務があります。

相続税の計算に際しては法定相続人の数により基礎控除が変更し、その他税額控除の特例などもあるため一概にいくらとは言えません。

計算機メーカーのカシオが提供するkeisanでは、基本的な相続税がシミュレーションできます。実際には相続状況にあわせた厳密な計算が必要にはなるものの、おおまかな想定額を把握するにはおすすめです。

固定資産税

固定資産税は不動産を相続したときだけでなく、その不動産を所有し続ける限りかかる税金です。

《固定資産税の計算方法》

課税標準額 × 税率 = 固定資産税額

課税標準額は総務省の固定資産評価基準に基づき各自治体が決定します。税率は都道府県ごとに異なります。

不動産取得税(支払い不要)

購入等により不動産を取得したときには不動産取得税がかかりますが、相続により不動産を得た場合には非課税扱いとなるため不動産取得税を支払う必要はありません。

その他費用

その他にかかる費用としては、登記申請時に添付する登記簿謄本などの取得費用が挙げられます。

また登記手続きを司法書士などに依頼した場合や、税務処理を税理士に依頼した場合にはそれぞれに対する報酬も発生します。

複数の相続人がいる場合

不動産は高額な資産なため、相続人が単独ではなく複数人いる場合には遺産分割協議で不動産の分割方法を相談しなければいけません。

不動産の資産価値を計算する方法は以下の3種類です。

- 固定資産税額で計算

- 路線価で計算

- 不動産業者の査定額(時価)で計算

資産価値を調べて不動産の価額が他の相続財産よりも明らかに高額になったときには、相続人同士の公平を図るために権利を分け合う必要があります。

どのような分け合い方があるかは以下の記事を参考にしてください。

また2020年からは相続法改正に伴い、被相続人の配偶者は建物の所有権を相続しなくても自宅に住み続けられる配偶者居住権の制度もスタートしています。

配偶者居住権に関しては以下の記事も参考にしてください。

不動産相続の注意点

上記を参考にすれば不動産の相続手続きは行えますが、不動産を相続する際には1つ注意があります。

相続された不動産はそのまま放置しておかず、適切に管理していかなければいけません。

現在の日本では空き家問題が大きな社会問題になっており、2015年からは空き家対策に関する法律も施行されています。

上記の法律により相続された不動産が特定空家等に認定されると、対象の空き家は固定資産税が最大6倍になるなどのペナルティが発生します。

《特定空家等と見なされる住宅の例》

・倒壊する危険がある住宅

・衛生面で悪影響がある住宅(不法投棄・水詰まり等)

・周囲の景観を損ねる住宅(雑草等)

・治安を乱す恐れがある住宅(放火・犯罪者の占有等)

不動産を相続する可能性がある方は、相続後に自分がきちんと管理できるかどうかも考えながら相続するか否かを決定してください。

まとめ

今回は不動産の相続について解説しました。

不動産は預貯金等の他の相続財産と異なり、相続された方には後々まで納税や管理などの責務が生じます。

スムーズな相続手続きに加え、相続後の不動産をどう活用していくかについても十分に検討しましょう。