- 土地の相続にはさまざまなケースが考えられる

- ひとつの土地を複数の相続人が分け合うには4つの方法がある

- 不要な土地が相続対象となったときには2つの選択肢がある

- 土地と建物の名義人が違うと面倒な事態に陥る可能性がある

土地を相続したときには登記情報の変更など面倒な手続きが必要です。

さらに複数の相続人でひとつの土地を分け合わなければいけない場合や、土地と建物が違う名義人である場合など、状況によっては慎重な対応が求められるケースもあります。

スムーズに土地を相続する・させるためには、どんな点に注意しておくべきなのでしょうか。

今回は土地を相続する際の手続きやお金などの基本的事項とともに、想定されるさまざまなケースの対応策についても解説します。

土地の相続に必要な手続き

まずは基本となる「土地を相続した際に必要な手続き」について説明します。

土地を相続した方は、受け継いだ土地を法律上の自己所有物にするために登記します。

被相続人(亡くなった人)の土地名義は相続されても自動的には変わりません。そのため権利を被相続人から相続人に移すための手続きが必要です。

ただしこの手続きは義務ではなく、また期限はありません。登記手続きをしなくてもその土地に住むこと自体は可能ですが、その後のトラブルにもつながるため速やかに手続きした方が良いでしょう。

なお、まだ相続先が決定していない不動産は、登記手続きの前に「誰が相続するか」を決めておかなければいけません。

土地を含む不動産全般の相続先決定方法については、以下の記事をご参照ください。

登記手続きのやり方

遺言書や遺産分割協議により相続先がすでに決定している土地は、法務局に相続登記を申請します。

法務局への申請は相続人本人が行うこともできますが、スムーズに手続きを終わらせるためには司法書士などのプロに手続き代理を依頼しましょう。

《司法書士に依頼できる登記手続き》

・登記申請書の作成

・申請資料の作成および取得

・登記申請から完了までの一切の手続

・登記完了後の書類受領 など

全国の司法書士会に登録されている司法書士は以下より調べられます。

必要書類

土地を含む不動産登記手続きで必要な書類は以下のとおりです。

- 登記申請書

- 相続の事実を証明する書類(遺言書・遺産分割協議書)

- 被相続人の出生から死亡までの戸籍謄本

- 被相続人の死亡時の住民票(本籍地が記載されているもの)

- 相続人全員の戸籍謄本

- 相続人全員の住民票

- 相続人全員の印鑑証明書

- 不動産の評価証明書

また、司法書士などに登記手続きを依頼した場合には委任状も必要になります。

土地の相続にかかる費用

登記手続きをする・しないに関わらず、土地を相続すると税金がかかります。土地の相続に伴う税金は「相続したとき」と「土地を持ち続けている間」に分かれます。

- 相続したときにかかる税金→相続税

- 土地を持ち続けている間にかかる税金→固定資産税

相続税

相続税は土地を含むすべての相続財産の合計額で計算します。土地をいくらとして評価するかは、路線価方式もしくは倍率方式により決定されます。

| 路線価方式 | 路線(道路)に面する標準的な宅地の1㎡当たりの価額により計算 |

| 倍率方式 | 路線価が定められていない地域において固定資産税評価額に一定の倍率を乗じて計算 |

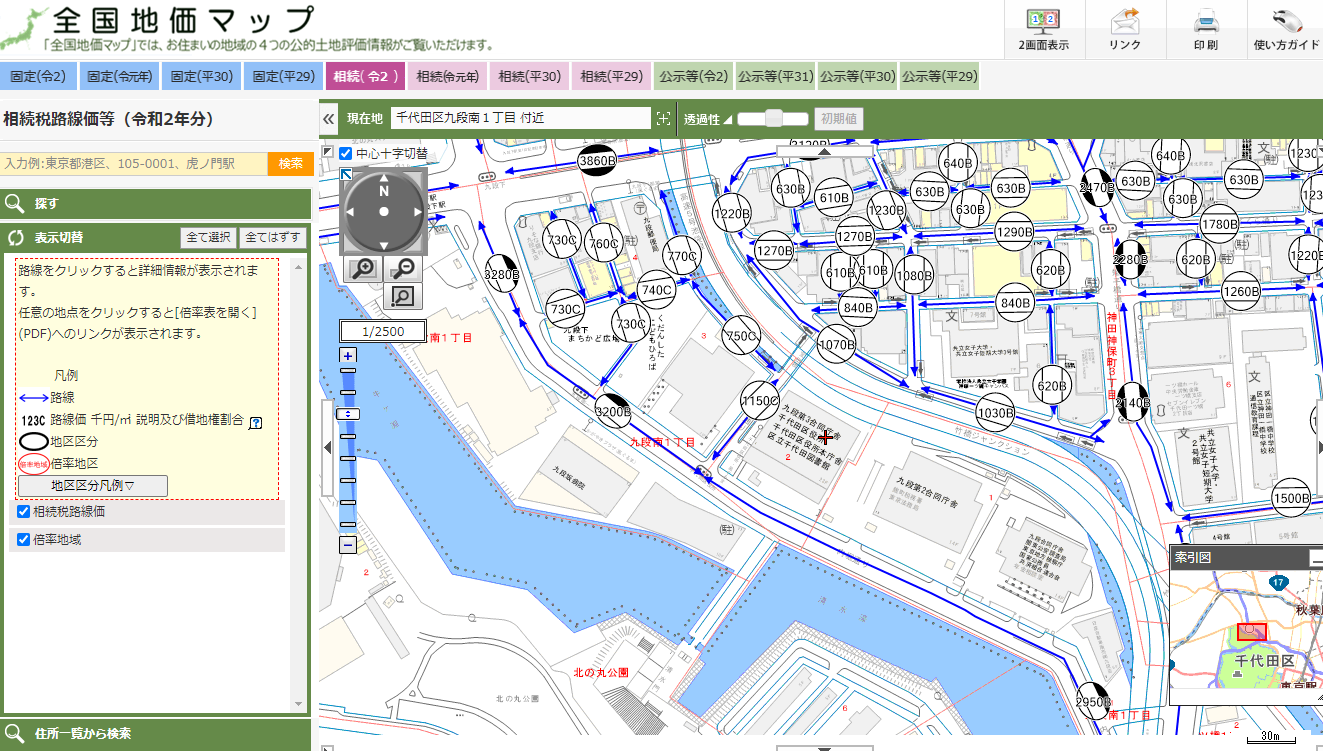

路線価に関しては資産評価システム研究センターが公開している「全国地価マップ」により各地の相続税路線価が調べられます。

画像引用:全国地価マップ|相続税路線価等(東京都千代田区の例)

ただし土地評価額の計算にはある程度のスキルが必要なため、正しく評価額を知りたい方は土地家屋調査士などのスペシャリストに評価を依頼することをおすすめします。

固定資産税

不動産の所有者には毎年1月1日を基点として固定資産税がかかります。

固定資産税の額は、その土地が存在する都道府県の知事もしくは市区町村が固定資産評価基準に基づき3年ごとに評価して決定されます。

税金以外の費用

税金以外にかかる費用には、主に以下の2つがあります。

- 戸籍謄本など書類の取得費用

- 司法書士への報酬(手続きを依頼した場合)

◆戸籍謄本など書類の取得費用

戸籍謄本の手数料は、1通750円程度です。郵送などで取り寄せる場合は、郵送費用もかかります。

◆司法書士への報酬(手続きを依頼した場合)

登録登記の申請手続きを司法書士に依頼した場合、報酬料は一般的に5万円前後を支払う必要があります。

土地の相続税がかからないケースとは

これまでは土地の相続にかかる税金について説明しましたが、実際に相続税がかからない場合もあります。

どういったケースがあるのか見ていきましょう。

相続税の申告が不要であるケース

土地相続の申告をすると必ず相続税がかかるとは限りません。

正味の遺産総額が基礎控除額の範囲内であれば申告は不要であり、相続税はかかりません。

申告しても土地の相続税が抑えられるケース

土地相続の申告をすることで相続税が発生する場合でも、相続税法上で認められたさまざまな特例を使うことで、相続税を大幅に軽減することができ、相続税がゼロになるということも十分に考えられます。

■土地相続に関する特例

土地相続に関する特例は以下のとおりです。

| 名称 | 参考リンク | 概要 |

| 小規模宅地等の特例 | No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例|国税庁 | 自宅として利用している土地の場合は、その土地を配偶者や同居の子どもが相続すると評価額を80%まで下げることができます。

※適用できるか否かは細かな要件があります。 |

| 配偶者の税額軽減の特例 | No.4158 配偶者の税額の軽減|国税庁 | 正味の遺産総額が1億6,000万円までもしくは、配偶者の法定相続分相当額(正味遺産総額の1/2)までの上記どちらか大きい方の金額までは相続税がかかりません。

※遺産分割協議が終わっていないと適用できません。 |

| 未成年者控除 | No.4164 未成年者の税額控除|国税庁 | 相続人が18歳になるまでの年数に10万円を乗じた金額を相続税から排除することができます。

また、排除しきれない金額がある場合は扶養義務者の相続税額から排除することができます。 |

| 障害者控除 | No.1160 障害者控除|国税庁 | 相続財産を所得する相続人が障がい者の場合は税額排除が適用できます。

※障がいの程度により排除額の上限が異なります。 |

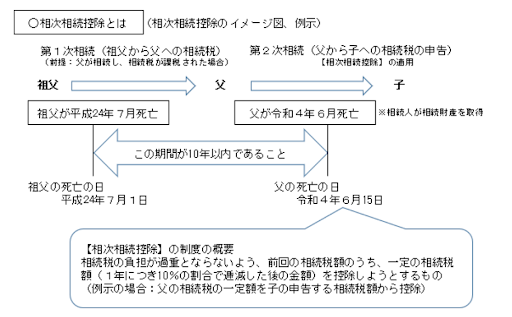

| 相次(そうじ)相続控除 | No.4168 相次相続控除|国税庁 | 1,被相続人の相続人である

2,その相続開始前の10年以内に開始した相続により被相続人が財産を所持している 3,2で取得した財産が被相続人に対し相続税が課税された 1,2,3全てに当てはまる方が控除を受けられます。 ※配偶者が相続する場合は、二次相続まで含めて相続対策が必要です。 |

画像引用:No.4168 相次相続控除|国税庁

詳細は参考リンクをご覧ください。

土地を分割相続する方法

ひとりの相続人が丸ごと土地を相続できれば良いですが、土地の評価額は他の財産よりも高額になるケースが多いため、他の相続人と分配して相続しなければいけない事態も起こります。

土地を分割しなければ公平な相続ができない事態になったときには、どう分割すれば良いのでしょうか。

現物分割

まずは単純に、土地を割り当て分に区切ってそれぞれの相続人が名義変更する方法があります。これを現物分割と呼びます。

〇現物分割のメリット

分割が簡単

●現物分割のデメリット

・土地の資産価値が下がる可能性がある

代償分割

ひとりの相続人が土地を丸ごと相続し、他の相続人には割り当て分に相当する金額を現金で支払う方法もあります。これを代償分割と呼びます。

〇代償分割のメリット

土地の資産価値が維持できる

●代償分割のデメリット

土地を相続した方が資金を持っていないと支払いできない

換価分割

換価分割とは土地を売却し、その代金を相続人同士で分け合う方法です。

〇換価分割のメリット

・分割が簡単

・土地の維持費用がかからない

●換価分割のデメリット

望む金額ですぐに売却できるとは限らない

共有

最後の方法は、土地の名義人を相続人全員(または一部)の名前に変更して、土地を共同所有する方法です。これを共有と呼びます。

〇共有のメリット

・土地の相続に関する結論が留保できる

●共有のデメリット

・名義人全員の合意が得られないと売却や土地活用ができない

・二次相続の際に混乱の元となる

相続人同士の仲が良い間は共有もひとつの選択肢ではありますが、後々のトラブルにもつながりやすいため注意が必要です。

不要な土地や家を相続したら

子どもが独立して実家を離れているなど、相続対象になった家や地がすでに相続人にとって不要となっているケースも考えられます。

持っているだけで維持管理費用がかかる不要な空き家や土地が相続対象に含まれているときにはどうしたら良いのでしょうか。

相続放棄

借金などのマイナス遺産の方が土地価格よりも高額で、相続した方がかえって不利益になる場合には相続放棄もひとつの選択です。

相続放棄の手続きについては以下の記事も参考にしてください。

ただし相続放棄するとすべての遺産を受け継ぐ権利を放棄することになるため「土地はいらないけど他の遺産は欲しい」というわけにはいかないので注意してください。

売却

いったん相続してから不要な土地を売却すれば、その後の固定資産税もかからず、相続人には売却額が金銭として得られます。

その際は上記で説明した登記手続きも終わらせておかないと、土地の名義人が正式に相続人のものとはなっていないため売却できません。

速やかに登記手続きを完了させてから売却しましょう。

土地と建物の名義人が違う場合には

親が持っている土地に子世帯が建物を建築し、無償で土地を利用しているケースは珍しくありません。

親が生きている間は良いですが、いざ相続となると土地相続は非常に面倒なものになりがちです。

建物の名義人以外の相続人に土地が相続された場合には、これまでのように無償で利用できない可能性もあり、また土地が相続された方が勝手に売却もできなくなります。

土地と建物の名義人が異なる場合には、あらかじめ生前贈与などの手段により土地建物の名義人を同一にしておくことをおすすめします。

生前贈与に関しては以下の記事も参考にしてください。

土地を孫に相続する方法

ご本人の遺産を配偶者や子どもだけでなく孫にも残してあげたいと考える方は少なくないでしょう。

ですが、孫は被相続人の子である親が死亡していなければ相続人ではないので、何も対策をしていなければ孫が遺産を取得することはできません。

孫に遺産を取得させるためには、生前にきちんとした対策を講じておく必要があります。

遺言書の作成

遺言者は、遺言によって自分の遺産を自由に処分することができます(遺言自由の原則)。

遺言によって孫に遺贈をすることで、孫に遺産を残すことができます。 また、遺言は遺言者が単独ですることができます。

遺言書について詳しくは以下の記事も参考にしてみてください。

孫と養子縁組

孫を養子にすれば必ず法定相続人になるので、土地を相続させやすくなります。

養子縁組をするには養子縁組届を提出するだけですが、その際には孫の承諾が必要です。※孫が15歳未満の場合はその親(法定代理人)の承諾が必要です。

遺言書のように単独で行うことはできない点に注意してください。

養子となる者の氏の変更が必要になる場合もあります。

相続順位について詳しくは以下の記事を参考にしてみてください。

生前贈与

孫が土地を確実に取得できますが、年間110万円を超える生前贈与には贈与税がかかります。

また、孫が贈与税を支払うことができない場合は「相続時精算課税制度」を利用して生前贈与を行うのもひとつの方法です。

「相続時精算課税制度」は2,500万円までは贈与税がかかりません。控除額の限度を超えると超えた分は計算をして贈与税を納税します。

この制度を利用すると贈与の時点では贈与税は発生しないかもしれませんが、相続が発生したときに相続税はかかります。

贈与税を一部負担した場合、その部分は相続税から差し引かれます。(※相続税の計算は贈与した時点の土地の時価)

生前贈与について詳しくは以下の記事を参考にしてみてください。

土地の相続でトラブルを招かないために

土地は他の相続財産よりも高額かつ権利関係が複雑なため、相続トラブルを招きやすくなります。

自宅や収益物件を所有している方は、あらかじめ遺言書で相続先を指定するなどの相続対策をしておいた方が良いでしょう。

また自分の死後に相続人が土地相続の話し合いをするためには、持っている土地の情報を明確にしておくことをおすすめします。

エンディングノートに土地建物などの不動産情報を記載しておけば相続人が把握しやすいため、遺言書とあわせてエンディングノートの活用もぜひ検討してください。

土地の相続相談はどこに

「何から始めれば良いのか」「どこに何を相談して良いかわからない」そんな方に向けて土地の相続について相談できる場所や専門家は以下で詳しく紹介します。

役所

相談内容が定まっていない方、相談全般を大まかに知りたい方は市区町役場での無料相談がおすすめです。

各種相談窓口が設けられているため、電話等で予約をするだけで、専門家に無料で様々なトピックの相談にのってもらうことができます。しかし、時間制限や回数に制限があるため、具体的な内容の相談は難しい場合もあります。

また、市等が「無料相談会」を開催しています。弁護士、司法書士、行政書士、税理士、土地家屋調査士などの専門家が交代で担当しているので、実際に専門家の声を聞くことができます。

税理士

「相続税の申告」「相続税などの税務」について相談したい方は、税の専門家である税理士への相談がおすすめです。

相続税の申告の手続き・相続税の正確な試算ができるのは税理士だけです。

相続税の節税や遺産相続の手続きも可能なので税に対する相談は税理士に相談しましょう。

弁護士

相続についてトラブル・話し合いがあり、解決する見込みがない時は弁護士への相談がおすすめです。

遺産分割協議、調停・審判等で交渉の代理人になれるのは弁護士のみです。

また、相続放棄など遺産相続の問題は大体サポートしてもらえるので何かトラブルにならなくても、信頼感が強い存在です。

司法書士

遺産に不動産が含まれているのであれば司法書士への相談をおすすめします。

相続登記ができるのは司法書士のみで、相続放棄の手続きや裁判所へ提出する書類の作成も依頼することができます

しかし、相続手続きに詳しくない司法書士もいるので注意しましょう。

銀行

資産承継に関するアドバイスを受けたい方は銀行への相談がおすすめです。

遺産相続のすべての手続きをまとめて依頼できます。

自分で手続きをしようとすると手間や時間がかかってしまいます。ですが、銀行に依頼をすると相続手続きを確実に行うことができます。

しかし、各金融機関が提供している士業が代行することになるため、直接相談した場合に比べて、費用が高くなる可能性があります。

全ての銀行が相続の相談を受けているわけではないので、注意が必要です。

まとめ

今回は土地の相続について解説しました。

土地を含む自分の大切な財産をスムーズに次世代に相続させるには、生前からのかしこい相続対策がカギとなります。

円満に相続が完了し、次世代が有効に土地を活用できるよう、今から家族・親族との話し合いや相続準備を進めておきましょう。