「遺贈」とは、遺言によって、法定相続人以外の第三者にも、全財産もしくは一部を無償で譲り渡すことを指します。「遺贈」は、遺言者が、自由に受取人を指定することができるので、誰でも遺贈の受取人になる可能性があります。

「財産を無償で譲り受けるなんて、こんな喜ばしい話はない!」と思うかもしれませんが、遺贈を受け取る際には注意すべき重要な点がいくつかあります。

今回の記事では、「遺贈」を受け取る人(受遺者)が知っておくべき注意点をまとめてました。

そもそも「遺贈」についてまず知りたい方は、以下の記事をご覧ください。

受遺者とは

遺言によって遺産を受ける人のことを「受遺者(じゅいしゃ)」と言います。

「遺贈」を行う人(遺贈者)が、自由に受遺者を決めることができます。基本的には、どんな人でも受遺者になることができます。そのため、お世話になった人への感謝を表したり、団体などを通して社会貢献に役立てたりすることができます。

一般的には、下記のような場合、遺贈者から受遺者に指定されることが考えられます。

個人の場合

- 長年お世話をしてきた人

- 法律上の婚姻関係にないパートナー(事実婚、同性パートナーなど)

- 養子縁組をしていないが長年面倒を見てきた里子 など

法人の場合

- 遺贈者のお世話をした介護施設、病院

- 地域の教育機関や遺贈者の母校

- 遺贈者がボランティアや寄付者として関わっていたNPO法人 など

(参考)相続と遺贈の違い

| 遺産を残す方法 | 相続 | 遺贈 |

| 遺産を残す人 | 相続人 | 遺贈者 |

| 遺産を承継する人 | 相続人(法定相続人) | 受遺者(法定相続人以外・第三者・法人) |

| 法人へ残す場合 | ✖(法人は相続人になれない) | ○(法人でも受遺者になれる) |

| 不動産を譲り受けた場合 | 登記なしでも権利を主張できる | 登記をしないと権利を第三者に対抗できない |

| 被相続人(遺贈者)より相続人(受遺者)が先に死亡した場合 | 相続人の子供が代襲相続する | 遺贈は無効になる 受遺者の子供が代襲相続はできない |

遺贈はどのような形で決められるのか

「遺贈」は遺言書によって記され、実行されます。受遺者の受取の意思は関係なく、遺贈者が受遺者に残すことを決められます。

「どのような形で遺贈されるのか」その遺贈方法には2種類あり、それぞれの方法によって、対応は変わってきます。

下記に詳しく説明していきます。

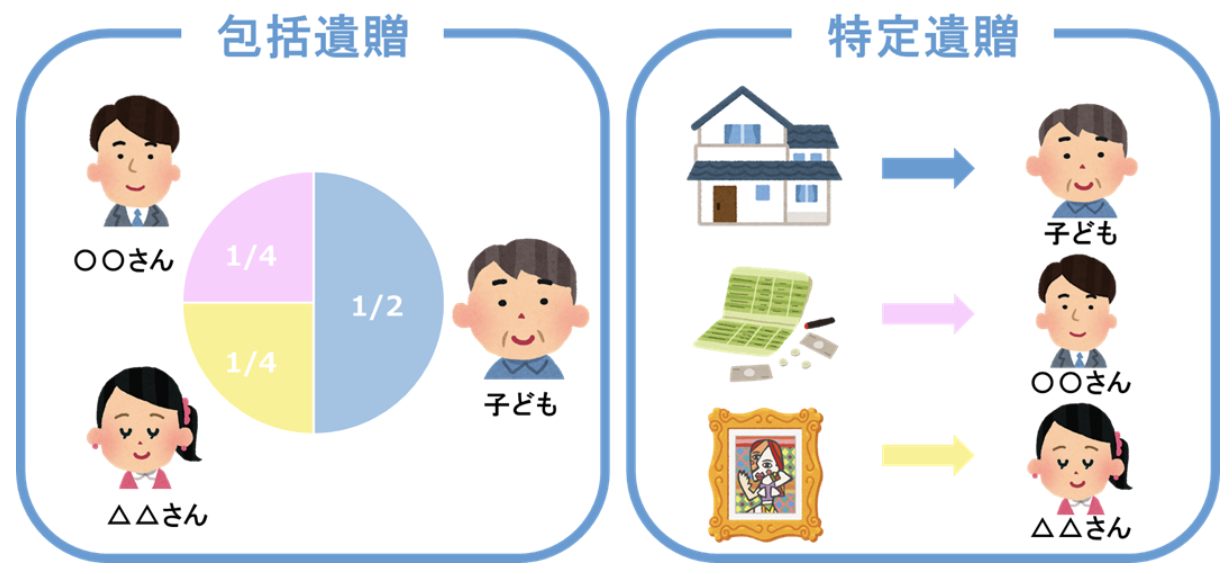

「包括遺贈」と「特定遺贈」

遺贈には「包括遺贈(ほうかついぞう)」と「特定遺贈(とくていいぞう)」の2種類があります。

包括遺贈は「全財産もしくは財産の〇%を△△に遺贈する」というように、全財産における特定の割合を贈与するもので、特定遺贈は、「××区の不動産を△△に遺贈する」というように、譲る物を指定して贈与するものです。

ここで注意したいのは、包括遺贈の場合、借金などのマイナスの財産も引き継ぐことになる点です。そのため、マイナスの財産の継承を避けるために、遺贈放棄、もしくは限定承認を選択することもできます。

「包括遺贈」と「特定遺贈」の違いを下記にまとめました。

包括遺贈の場合、受遺者は相続人と同じ権利義務を持つため、

- 負債を引き継ぐ場合もあり

- 遺産分割協議にも参加の必要あり

- 遺贈放棄も可能

特定遺贈の場合、受遺者は特定の遺産のみ承継するため、

- 基本的に負債の遺贈はなし

- 遺産分割協議に参加の必要なし

- 遺贈放棄の必要なし

という違いがあります。

遺贈にかかる税金

遺贈にかかる税金は3種類あります。

「遺贈」には相続と同じく「相続税」がかかってきますが、遺贈者と受遺者の関係性によって税額や控除内容が異なります。

また、不動産を遺贈する場合には、相続税に加えて、「不動産取得税」および「登録免許税」がかかる場合があるので、税金についてまとめました。

1.相続税

法定相続人への「遺贈」では、相続税の基礎控除(3,000万円+600万円×法定相続人の数)が適用されます。

したがって、法定相続人以外の第三者にも遺贈を行う場合、相続税は2割加算されます。

法定相続人は配偶者と一親等の血族です。一親等の血族とは、両親、実子、実子が亡くなっている場合に代襲相続人となった孫がそれにあたります。

つまり、祖父母、兄弟姉妹、従姉妹、甥っ子、姪っ子などその他の親族、お世話になった人などに遺贈をするときは、相続税が2割増しになります。

法定相続人については、以下の記事で確認ができますのでご参考にしてください。

2.不動産取得税

不動産取得税とは、その名の通り、不動産を取得したときに発生する税金のことです。

不動産売買や贈与の際に課税されますが、遺贈では、特定遺贈かつ法定相続人以外の第三者が不動産を譲り受けた場合にのみ発生します。

包括遺贈を行う場合や、不動産を取得するのが法定相続人の場合には、不動産取得税はかかりません。

不動産取得税:〇=発生する、×=発生しない

| 相続人に遺贈 | 第三者に遺贈 | |

| 特定遺贈 | ✖ | 〇 |

| 包括遺贈 | ✖ | ✖ |

不動産取得税の計算方法は、土地を取得した場合と、家屋を取得した場合、またはその両方を取得した場合で異なります。また、不動産取得税は地方税のため、自治体によって控除額などが異なる場合があります。

東京都の場合は、東京都主税局ホームページ内に「不動産取得税計算ツール」があり、不動産取得税のシミュレーションをすることができます。

3.登録免許税

さらに、不動産の遺贈には登録免許税という税金も発生します。

不動産は所有者を必ず登記する必要がありますが、登録免許税は、登記を変更する際に発生する税金です。

登録免許税は、不動産を譲り受ける人物が、法定相続人か第三者かどうかに関わらず発生します。また、特定遺贈および包括遺贈、いずれの場合にも納税の必要があります。

ただし、登録免許税の税率は、法定相続人の場合と第三者の場合で異なります。

- 法定相続人の場合の税金 = 固定資産税評価額 × 0.004(税率0.4%)

- 第三者の場合の税金 = 固定資産税評価額 × 0.02 (税率2%)

このように、法定相続人の場合と第三者の場合では、税率に5倍の違いが生じます。

法定相続人の場合の登録免許税 = 1000万円×0.004=4万円

第三者の場合の登録免許税 = 10000万円×0.02=20万円

不動産を受け取る場合の注意ポイント

不動産を受け取る場合には下記の注意が必要です。

⑴まずは売却してもいいか遺言者に確認を

譲り受けた不動産を住居などとして活用できる場合は、そう多くありません。事前に遺言者から、不動産を遺贈したいという相談があった場合は、売却しても問題ないかを確認し、できれば遺言書にその旨を書いてもらうのが良いでしょう。

⑵売却可能か、および売却予定額を調べる

リゾートマンション、別荘、農家、借家などの物件は売却が難しく、時間がかかる、最悪の場合売却できないこともあるので、事前に調査する必要があります。また、固定資産評価証明書などから売却予定額を調べておくことも重要です。

⑶不動産の遺贈にかかる税金

先に説明したとおり、不動産の場合には、「不動産取得税」と「登録免許税」が発生する場合があります。

「不動産取得税」は、特定遺贈かつ法定相続人以外の第三者が不動産を譲り受けた場合にのみ発生します。

「登録免許税」は、不動産の登記を変更する際に発生する税金で、不動産を譲り受ける人物が、法定相続人か第三者かどうかに関わらず発生します。また、特定遺贈および包括遺贈、いずれの場合にも納税の必要があります。

遺贈を放棄したい場合

包括遺贈で借金があった場合なども含め、様々な事情により遺贈の受け取りを拒否したい場合、包括遺贈、特定遺贈どちらでも放棄することが可能です。

・包括遺贈の放棄

包括遺贈を放棄する場合は、遺贈について知った日から3か月以内に、家庭裁判所に申述を行う必要があります。期限までに申述をしないと、遺贈を受け取る意思があるとみなされ、プラスの財産もマイナスの財産も、全て受け取ることになってしまうので注意しましょう。

・特定遺贈の放棄

一方で、特定遺贈を放棄する場合は、家庭裁判所への申述は必要ありません。他の相続人や遺言執行人に、放棄の意思を伝えるだけで大丈夫です。口頭でも問題ありませんが、トラブルを避けるために、内容証明郵便などを利用するのが良いでしょう。

・限定承認

なお、「限定承認」という制度を使用することもできます。

限定承認とは、相続財産の範囲内で相続負債を支払い、その後でもし余剰があれば、それを受け取ることができるという制度です。

つまり、プラスの財産を使って、借金などの返済を行い、もしそれでもまだ財産が余っていたら、それを受け取る。ただし、もしプラスの財産を全て使っても返しきれなかった分の借金は引き継がなくてもよい、というものです。

民法第990条は「包括受遺者は、相続人と同一の権利義務を有する」と規定しているので、受遺者にもこの制度の適用があるのです。

この限定承認は、一見すると魅力的な制度ですが、相続放棄と比較するとかなり複雑で、手間や費用もかかります。手間や費用についても考慮にいれたうえで検討するようにしましょう。

相続税の申告は10か月以内に

遺贈には、相続と同じく「相続税」がかかります。相続税は、遺言者が死亡したことを知ってから10か月以内に申告する必要があり、申告を怠ると脱税になってしまうので、必ず確認し、申告するようにしましょう。

ただし、相続税には大きな基礎控除があり、相続および遺贈される財産の総額が「基礎控除=3000万+(法定相続人の人数×600万)」を下回る場合は、そもそも相続税が発生しないので、申告の必要はありません。

また、相続税には様々な控除や特例があり、控除や特例を受けることで非課税になる場合があります。ただし、その場合でも、控除や特例を受けることを税務署に申告する必要があるので、申告漏れがないように注意しましょう。

最後に

今回は、遺贈の受贈者が知っておくべき注意点を説明しました。

記事でも述べた通り、注意するべき点が多いのは確かですが、遺言者は「これまでの恩返しとして財産を贈与したい」、「財産をぜひ役に立ててほしい」という善意の気持ちから遺贈を選択している場合も多くあります。

もし、遺言者が亡くなった後に、遺贈について初めて知らされた場合は、弁護士や税理士などの専門家に相談して、遺贈を受け取るかどうかも含め、慎重に検討するようにしましょう。